本記事では

- サイドFIREに興味があるから、目指している人の資産配分を知りたい

- 会社辞めて自分の好きなことでお金稼ごうと思っている人は、資産をどんなふうにわけているの?

- 現金比率やどのくらい投資にまわしているか、気になる

といったお悩みを解決することができます。

わたしたちは夫の資産だけで5000万円を目指しているので、夫の資産配分を公開いたします。

それでは、早速見ていきましょう!

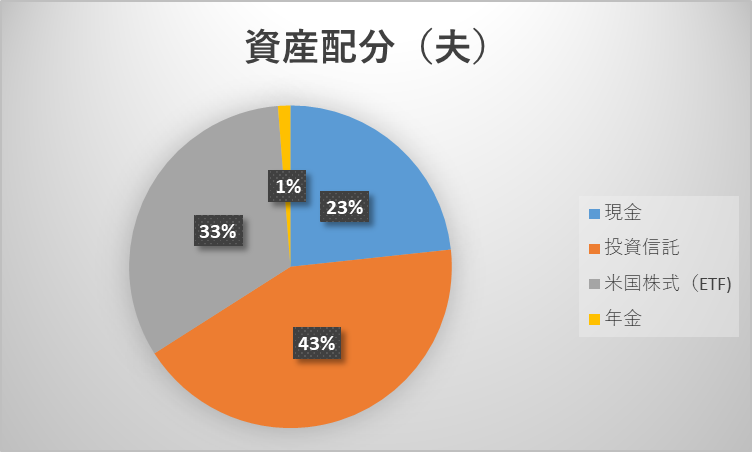

資産配分(アセットアロケーション)

| 現金 | 投資信託 | 米国株式(ETF) | 年金(iDeCo) | 計 |

| 6,042,461 | 11,070,716 | 8,501,311 | 322,693 | 約26,000,000円 |

アセット…?夕日が見えるロケーションのこと?わしは横文字が苦手なんじゃ、、、

アセットアロケーションとは日本語に訳すと資産の配分ということです。

現金や株式、不動産にどのくらいの比率を割いているかということですね!

ごらんのとおり、投資信託と米国株式(ETF)が8割近くを占めています。

日本人の平均と比べると現金比率が少なく、投資割合が多い

平均の資産割合ってどのくらいなの?

夫の資産配分と比べてみました。

| 日本人の平均 | 夫 | |

| 現金 | 約51% | 23% |

| 株式、投資信託 | 約30% | 76% |

| 年金、保険 | 約15% | 1% |

詳しく知りたい方はこちらの記事で紹介しておりますので、御覧いただけるとありがたいです。

FIREするには投資が必須

FIREするには投資は必須です。

現金を銀行に預けているだけだと、お金の価値は減る一方です。わたしたちの住む日本では物価が上昇しているので、今年は1000円で買えていたものが来年には1200円になっていることを考えると、現金の価値は相対的に減っています。

これがインフレというものですね。

そのインフレってやつにはどう対処すればいいのさ?もっと働くしかないの?

インフレに対処するには、現金以外の資産、つまりは株式や不動産に投資することです。これは夫が香港に赴任していた際に、教えてもらったことです。

投資がコワイ、、、という方にはこちらの本をオススメいたします。初心者さんが投資のプロに忖度なく、質問しているところがわかりやすいです。対話形式なのでサクっと読めちゃいます。

どのくらいの比率を投資にまわせばいいの

FIREを達成するには、それぞれに合った生活防衛資金と投資にまわす資金をご自身で決めることが大事だと思います。

投資割合を増やせば、FIRE達成は早まるかもしれませんが、暴落局面で生活するお金がなければ結局投資したお金を切り崩さなければいけません。

そこで、目安として言われているのは100-年齢=株式投資の割合と言われています。

25歳だったら、100-25=75%

50歳だったら、100-50=50%

という感じです。

夫は、41歳ですが76%を株式や投資信託にまわしているので、平均より高めの投資割合ですね。

ぜひともご自身で枕を高くして眠ることができる割合を探してみてください!

まとめ

- FIREを目指す人は、平均に比べて投資比率が圧倒的に高い

- FIRE目指す人は、現金をなるべく少なくし、インフレにも対処できている

- 100-自分の年齢=投資に回す比率と言われていますが、ご自身の心地よい比率を決めるとヨシ!

要は早くFIREしたけりゃ、投資割合を増やせってことだろだワン!?たくさん稼いで入金力を高めてやるワン!

そうだね、コロは要点を掴むのが上手だね!

投資比率をどのくらにすればFIRE達成できるかのシミュレーションはこちらの本で詳しく書かれておりますので、ぜひともご一読ください。

本日は以上になります。

ここまでお読みいただきありがとうございました!

コメント